棕榈油期权上市一年功能发挥渐入佳境

来源:中国网 发布时间:2022-07-01 18:58 关键词:上市 阅读量:18454

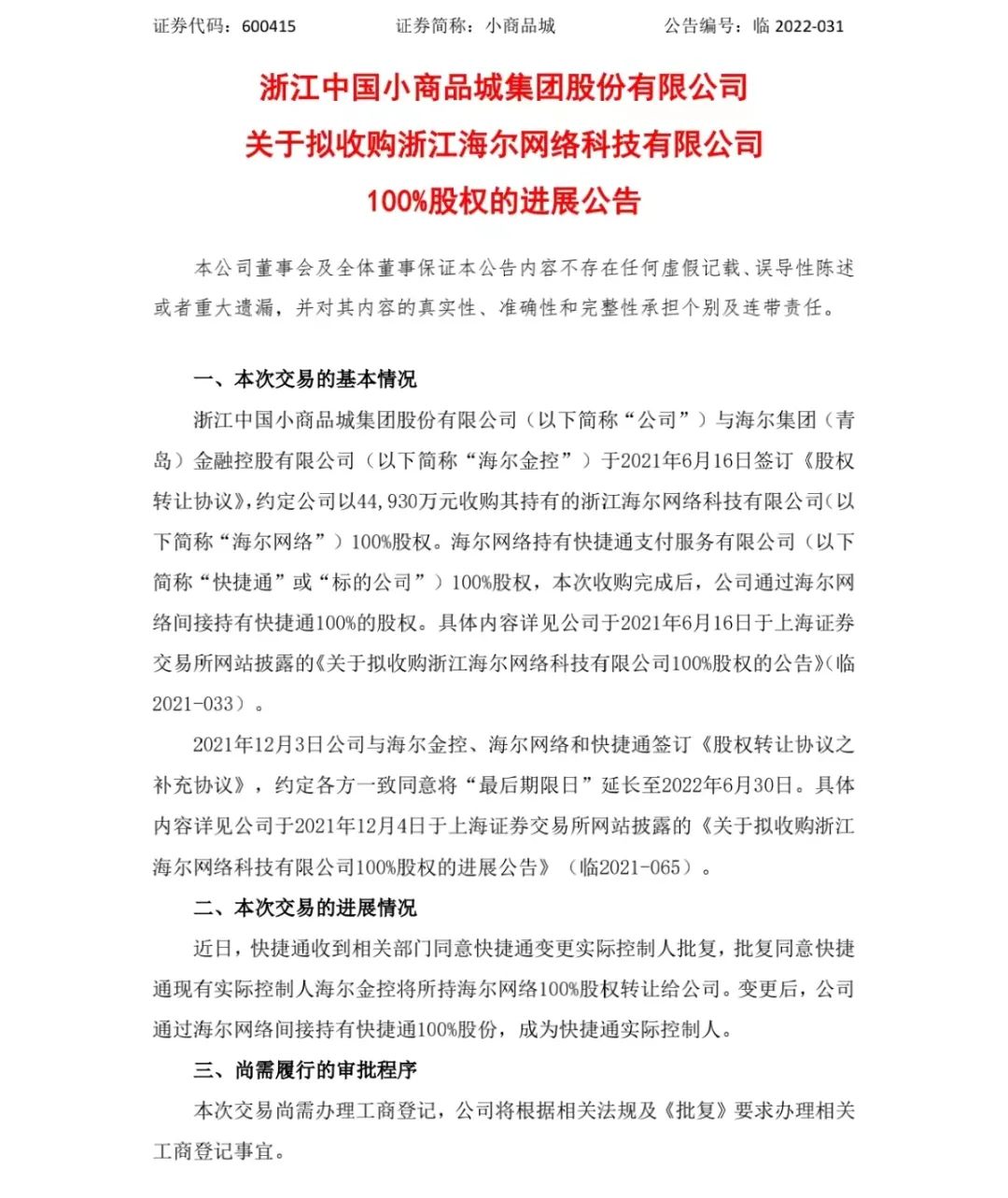

日前,作为国内首个开放式期权合约,棕榈油期权在大商所正式上市,并引入国外交易者参与交易现已上市一年,棕榈油期权市场运行平稳有序,交易规模逐步扩大,期权功能初步显现

据统计,截至2022年6月底,棕榈油期权累计成交2233万手,累计成交345.1亿元,日均持仓15.6万手棕榈油累计成交量和日均持仓量分别占基础期货的9.0%和24.8%特别是今年以来,伴随着现货价格的波动和行业风险管理需求的上升,棕榈油期权交易持仓规模大幅增长,交易量跃居全球农业期权第四位,从投资者参与情况来看,棕榈油期权上市以来,单位客户积极参与,参与交易的单位客户数量稳步上升截至6月底,棕榈油期权单位客户持仓占比61.3%

中泰期货研究所油脂首席分析师石表示,伴随着市场规模和流动性的稳步提升,棕榈油期权的隐含波动率自上市以来已符合现实,较好地反映了市场对棕榈油期现货价格波动的预期当现货市场如期相对稳定时,期权的隐含波动率基本在26%左右当当期现货价格剧烈波动时,隐含波动率会立即做出反应,最高可达60%,从而保证期权套期保值功能的有效发挥

据记者了解,棕榈油是目前世界上产量,消费量和国际贸易量最大的植物油品种中国棕榈油消费完全依赖进口,是世界第二大棕榈油进口国棕榈油已成为继大豆油之后中国第二大植物油消费品种在去年以来的油价大幅波动中,棕榈油期权有效发挥了作用,为工业企业提供了更加精细化,个性化的风险管理工具

市场人士普遍指出,最近两年,由于东南亚棕榈油库存相对较低等原因,中国棕榈油进口利润一直处于大幅倒挂状态因此,在海外采购的同时在国内卖出期货套期保值并不能有效锁定利润,在国内提前买入期货锁定进口采购成本的模式也面临不利价格变动的风险一些企业试图在波动水平较低时,利用远期看涨期权或看涨期权组合,提前锁定采购成本,既避免了采购成本上升的风险,又在市场发生变化时,将市场风险控制在较低的范围内

记者了解到,棕榈油期权上市后,相关企业已开始使用单一期货工具构建期货和期权组合进行风险管理,开辟了进行精细化风险管理的重要途径,特别是对于风险承受能力较低的主体来说,可以利用期权保险功能,避免市场不利时追加保证金的压力。

方顺联合供应链有限公司是一家以棕榈油基差贸易为主的贸易型企业其品种以24度棕榈油为主,经营区域覆盖华南,华东,华北,月均交易量约5000吨该业务负责人邹海龙告诉记者,棕榈油期权可以更加灵活地满足企业在采购不同阶段的风险管理需求在当前现货市场基差交易极其成熟的情况下,基差交易与期权工具的结合可以有效降低定价期内交易双方价格波动的风险棕榈油期权有助于推动油脂行业加权贸易模式的进一步发展,为企业提供更多‘稳定价格’的机会,促进产业链上下游的互利共赢他说

大商所相关负责人表示,下一步,大商所将结合现货市场需求,稳步推进更多油脂期权上市,不断优化期权合约规则,促进期权功能的有效发挥同时,将继续培育期权市场,扩大商品期权市场参与者范围,巩固新上市期权的客户基础,促进期权市场持续健康发展

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

站点精选

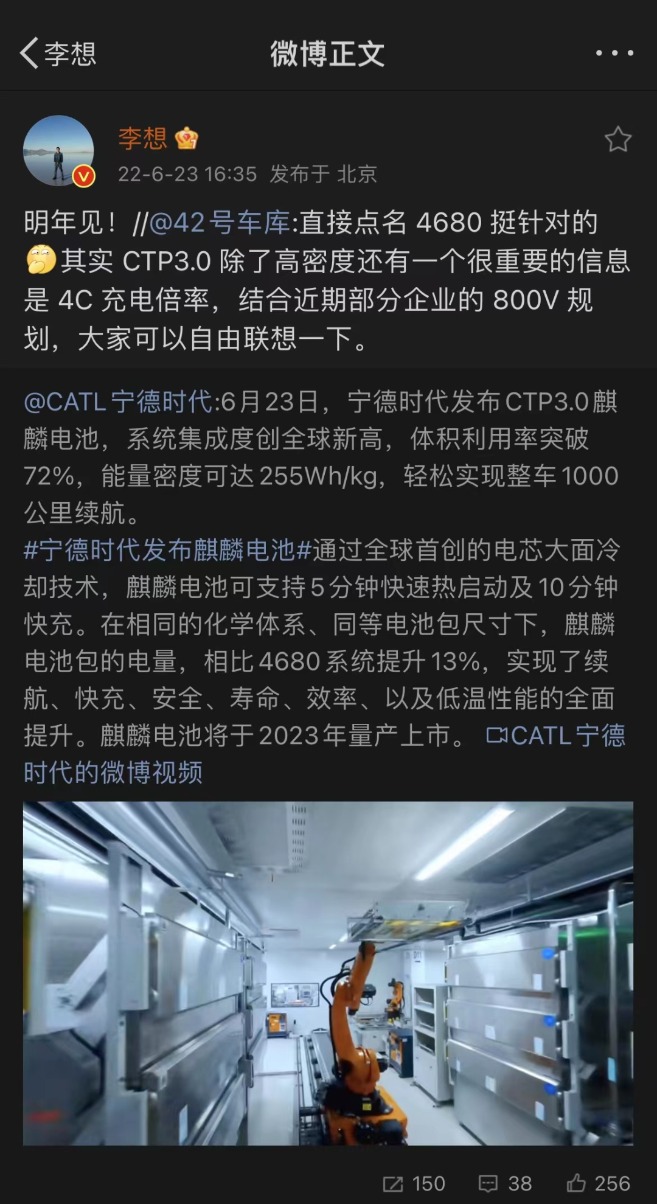

日前,当代安培科技有限公司发布了第三代CTP—麒麟电池。 根据消息显示,麒麟电池首创电芯大表面散热技术,支持5分钟快速热启动和10分钟快充,可实现1000公里...

- 霍启刚:难忘1997当国旗与区旗升起时无比激动2022-07-01

- 雷军公布小米电池技术新进展动力电池技术在手机上新应用2022-07-01

- 易居研究院:新房交易筑底复苏6月迎来上半年最佳行情2022-07-01

- 灵犀微光CEO郑昱:阵列光波导,推动AR眼镜三年内走向消费级2022-07-01

- 上海乐高配套商业街项目签约占地面积超8万㎡计划后年营业2022-07-01